Kreditkarten Vergleich: Leistungen, Gebühren und Gesamtkosten vergleichen

Sie suchen eine neue Kreditkarte? Machen Sie jetzt und hier den Vergleich der beliebtesten Produkte, und finden Sie mit unserem Kostenrechner die für Sie beste und günstigste VISA, MasterCard oder American Express.

Wie funktioniert der clevere Kostenrechner zum Vergleich verschiedener Angebote?

Unser Kreditkartenrechner hat aktuelle Daten zur Jahresgebühr und Auslandseinsatzgebühren der gängigen Kartenangebote von A-Z in einer Datenbank im Hintergrund gespeichert. Ebenso bestimmte Sonderregeln wie zum Beispiel, ob eine Kartengesellschaft ab einem gewissen Jahreskartenumsatz die Jahresgebühr erlässt. Um nun zu ermitteln, welches Kartenangebot für Sie potentiell am günstigsten ist, müssen Sie angeben, wie hoch die mit der Karte getätigten Umsätze im Euroland sind (hier gibt es keine zu berücksichtigen „Auslandseinsatzentgelte“), und wie hoch der Jahresumsatz außerhalb der Euro-Zone durchschnittlich ist. Aus diesen beiden Angaben kann der Vergleichsrechner dann ermitteln, welches Angebot am günstigsten für das gesetzte Einsatzszenario ist!

Sie können dabei zusätzlich wählen, ob Sie nur Karten bestimmter Kartengesellschaften (VISA, MasterCard, Amex) verglichen haben wollen. Ebenso ist es im Kartenvergleich möglich, nur Karten mit Status anzuzeigen (Goldkarten, Platinkarten). Im Listenfeld „Zahlungsart“ ist es darüber hinaus möglich, unseren Kreditkartenvergleich nur auf Angebote mit einer bestimmten Abrechnungsart einzuschränken. So können Sie zum Beispiel nur Angebote im Bereich „Prepaidkarten“ vergleichen (Karten auf Guthabenbasis), oder zum Beispiel Karten mit Teilzahlungsfunktion, bei denen Sie die getätigten Umsätze über mehrere Monate hinweg zurückzahlen können.

Welche Karte ist richtig für mich?

Damit sie die Wünsche von ganz verschiedenen Kundengruppen erfüllen können, haben die Kreditkartenanbieter mittlerweile ganz verschiedene Arten von Kreditkarten auf den Markt gebracht. Diese unterscheiden sich in einzelnen Punkten voneinander, etwa bei den monatlichen Kosten, bei der Abrechnung oder bei der Einsetzbarkeit.

Grundsätzlich haben herkömmliche Kreditkarten eine Kreditfunktion, bei der der Inhaber der Karte über einen gewissen finanziellen Rahmen verfügen kann. Über ein eventuelles Guthaben hinaus kann man mit der Karte also Zahlungen vornehmen oder am Automaten Geld abheben. Abgerechnet wird bei einer VISA, MasterCard, AmericanExpress oder Diners-Karte in der Regel einmal pro Monat, für den in Anspruch genommenen Betrag können dabei Zinsen anfallen. Die Höhe dieser Zinsen hängt von Bedingungen ab, die der Herausgeber der Karte dem Kunden einräumt. Kreditkarten der Sparkassen können zum Beispiel ganz andere Konditionen aufweisen als kostenlose Kreditkarten von Onlinebanken wie z.B. der Comdirect oder die nicht ganz preiswerten American Express Business Goldkreditkarten.

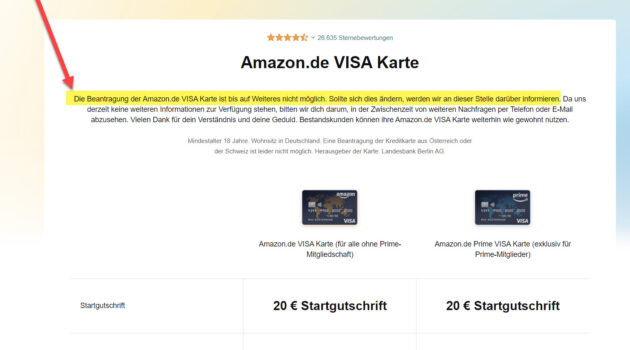

Neben diesen herkömmlichen Kreditkarten gibt es sogenannte Co-Branding-Karten. Dabei handelt es sich im Prinzip um eine Kreditkarte, die ein Kreditinstitut oder der Kartenanbieter selbst gemeinsam mit einem anderen Unternehmen anbietet. Diese Variante wird zum Beispiel von großen Versandhändlern, Luftfahrtgesellschaften oder Einzelhandelskonzernen angeboten. Die Karten sind dabei in erster Linie auf die Bedürfnisse der eigenen Kunden zugeschnitten, diese profitieren bei einer Zahlung mit dieser Karte etwa von einem speziellen Rabatt oder von anderen Vergünstigungen. Auf diese Weise wird die Kundenbindung vergrößert, trotzdem lässt sich eine solche Co-Branding-Karte als gewöhnliche Kreditkarte genauso für andere Zahlungen einsetzen.

Affinity Cards funktionieren ähnlich wie Co-Branding-Karten, allerdings unterstreicht der Inhaber hier seine Verbundenheit mit einem Verein oder einer ähnlichen Institution. Auf einer solchen Karte steht optisch das Symbol des jeweiligen Verbands im Vordergrund. Manchmal profitieren Inhaber einer solchen Affinity Card bei bestimmten Anbietern, etwa bei Sponsoren eines Vereins, von einem Rabatt, zudem kann ein Teil der Jahresgebühr dem Verein zugute kommen.

In den vergangenen Jahren haben sich neben diesen herkömmlichen Kreditkarten, bei denen Zahlungen erst im Nachhinein abgerechnet werden, auch die sogenannten Prepaid-Karten etabliert. Dieses Geschäftsmodell hat sich vorher vor allem bei Mobiltelefonen etabliert. Genau wie auf dem Handy-Markt wird bei einer Prepaid-Kreditkarte zunächst ein gewisses Guthaben “aufgeladen”, anschließend kann der Inhaber dann Zahlungen im Rahmen dieses Guthabens vornehmen. Eingesetzt werden können diese Karten wie eine gewöhnliche Kreditkarte, allerdings eben nur so lange, bis das Guthaben verbraucht ist. Vor dem nächsten Einsatz muss Geld auf das Kartenkonto übertragen werden (vgl. auch Kreditkarten für Jugendliche).

VISA, MasterCard, American Express und Diners Club

Weltweit gibt es insgesamt vier große Gesellschaften, die als Anbieter von Kreditkarten auftreten: VISA, MasterCard, AmericanExpress und DinersClub. Deren Namen haben die meisten Verbraucher zumindest schon einmal an den Akzeptanzstellen gelesen. Unterschiede zwischen den Gesellschaften bestehen vor allem in der Art, wie diese auf dem Markt agieren. Sowohl Visa als auch Mastercard arbeiten in erster Linie mit Partnerinstituten zusammen, von denen diese Karten herausgegeben werden. Auf der Karte ist dann neben dem Visa- oder Mastercard-Logo auch das des jeweiligen Partners zu finden. Das Geschäftsmodell der beiden anderen großen Anbieter, American Express und Diners Club, unterscheidet sich ein wenig. Diese beiden Firmen bieten in erster Linie Karten an, die von ihnen selbst herausgegeben werden.

Da die Konkurrenz zwischen den vier großen Anbietern groß ist, haben alle Unternehmen ganz verschiedene Angebote im Programm. Für Kunden bedeutet das, dass sie sich für eine Variante entscheiden können, die ihren Bedürfnissen besonders gut entspricht. Einige Nutzer achten beispielsweise auf eine möglichst geringe Grundgebühr, da sie ihre Karte ohnehin nur sehr selten nutzen. Andere Karteninhaber wickeln fast jede Zahlung damit ab; für sie gibt es sogar Angebote, bei denen sie eine Rückzahlung erhalten, die abhängig vom Jahresumsatz ist.

Kreditkartenvergleich: Die Unterschiede liegen im Detail

Neben den jährlichen Kosten sowie der Höhe der Gebühren gibt es noch weitere Punkte, die man beim Vergleich unterschiedlicher Angebote beachten sollte. Viele Herausgeber bieten mit der Karte zusätzliche Leistungen an. Dazu zählen zum Beispiel kostenlose oder günstige Versicherungen bei Auslandsreisen oder kostenlose Auszahlungen an Geldautomaten im Ausland. Aufgrund der Vielzahl der unterschiedlichen Angebote gibt es keine Empfehlung, welche Karte im Einzelfall am besten geeignet ist. Für manche ist zum Beispiel die Netbank Platinum Card oder die Santander Clever Card eine gute Wahl, für andere passt eher die VISA Gold Card Commerzbank Kreditkarte oder eine der Deutsche Bank Kreditkarten. Daher sollte man sich zunächst Gedanken über die Nutzung der Karte machen und anschließend verschiedene Angebote miteinander vergleichen. Siehe auch Onlinekonto mit Prepaid MasterCard, Schulden der Deutschen und u.g. Beiträge.

Lesen Sie auch:

Kreditkartenschulden umschulden – Kreditkartensaldo mit günstigerem Ratenkredit ablösen

Man steht im Geschäft, der Blick fällt auf etwas, das man gerne sein Eigen nennen möchte und schon ist es passiert: Der…

Weiterlesen… Kreditkartenschulden umschulden – Kreditkartensaldo mit günstigerem Ratenkredit ablösen

Die neuen BMW MasterCard Kreditkarten: BMW Credit Card + BMW Credit Card Premium

Interesse an einer BMW Kreditkarte? – Es gibt BMW MasterCard Kreditkarten in zwei Varianten: „Credit Card Classic“ und „Credit Card Premium“. Welche…

Weiterlesen… Die neuen BMW MasterCard Kreditkarten: BMW Credit Card + BMW Credit Card Premium

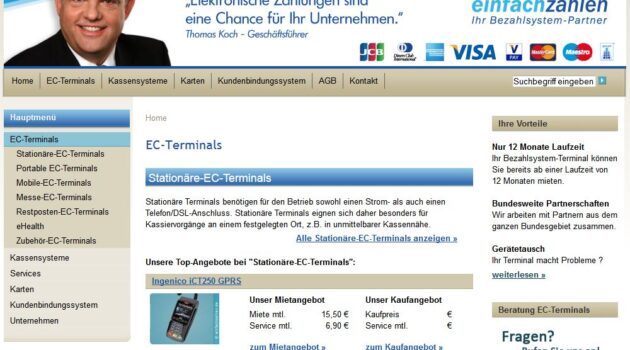

Was kostet den Händler eigentlich so ein Bezahlterminalsystem, so dass ich mit Kreditkarte oder EC-Karte bezahlen kann?

Wir Konsumenten sind ja schon anspruchsvoll. Wie selbstverständlich setzen wir voraus, dass wir fast überall mit Karte zahlen können. Mindestens mit EC-Karte;…

Schwarze Kreditkarten – 4 attraktive Angebote vorgestellt / im Vergleich

Schwarze Kreditkarten waren ursprünglich besondere Karten, welche Emittenten nur ausgewählten Kunden zur Verfügung stellten. Zu den Grundvoraussetzungen gehörte neben einem überdurchschnittlich hohen…

Weiterlesen… Schwarze Kreditkarten – 4 attraktive Angebote vorgestellt / im Vergleich

Reiseversicherung inkludiert: Die 3 besten Kreditkarten mit Reiserücktrittsversicherung

Kreditkarten mit Reiserücktrittsversicherung im Check – die besten Angebote näher vorgestellt: Eine Reiserücktritt-Versicherung beziehungsweise Reiserücktrittkostenversicherung zahlt, wenn der Versicherungsnehmer eine gebuchte Reise…

Weiterlesen… Reiseversicherung inkludiert: Die 3 besten Kreditkarten mit Reiserücktrittsversicherung

Die 3 ‚besten‘ Kreditkarten, die Eltern ihren Teenagern geben können

Kreditkarten für Teenager > Während herkömmliche Kreditkarten nur an volljährige Personen ausgegeben werden dürfen, können Teenager mit Einwilligung ihrer Eltern eine Prepaid-Karte…

Weiterlesen… Die 3 ‚besten‘ Kreditkarten, die Eltern ihren Teenagern geben können

Motiv-Kreditkarten: Ausgewählte Angebote vorgestellt

Der Vorteil einer Motiv-Kreditkarte gegenüber der Standardkarte besteht darin, dass sie ungewöhnlich ausschaut. Das Preis- und Leistungsverzeichnis einer Motiv-Kreditkarte unterscheidet sich von…

Weiterlesen… Motiv-Kreditkarten: Ausgewählte Angebote vorgestellt

Kreditkarten von Airlines im Vergleich: Lufthansa Miles & More, British Airways, Germanwings und Air Berlin

Kreditkarten von Fluggesellschaften ermöglichen ihren Nutzern, Prämienpunkte nicht nur für den Ticketpreis, sondern zudem bei jeder Zahlung zu sammeln. Wenn die Prämienbedingungen…

Gibt es versteckte Kosten bei grundsätzlich kostenlosen Kreditkarten?

Die Bewerbung einer Kreditkarte als kostenlos bezieht sich in der Regel (primär) auf das Jahresentgelt. Der Begriff schließt nicht aus, dass aufgrund…

Weiterlesen… Gibt es versteckte Kosten bei grundsätzlich kostenlosen Kreditkarten?

cardNmore MasterCard vorgestellt – Die Kreditkarte von Netto Marken-Discount inkl. Punkte-/Bonusprogramm

Die Netto-Kreditkarte CardNmore (Eigenschreibweise cardNmore) ist eine vom Lebensmittel-Discounter Netto Marken-Discount ausgegebene Kundenkarte mit Zahlungsfunktion. Dabei handelt es sich um das Unternehmen…

Kreditkarte sperren unter der Telefonnummer 116 116 (zentraler Sperr-Notruf) – Haftung nach Verlust oder Diebstahl?

Kreditkarte sperren – So schnell wie möglich, und am besten per Telefon unter Sperr-Ruf 116 116. So angenehm die bargeldlose Bezahlung mit…

Unsere Top 5 der besten Kreditkarten mit Guthabenverzinsung vorgestellt

Unabhängig von der Verzinsung ist ein Guthaben auf dem Kreditkartenkonto sinnvoll, wenn der Inhaber Rechnungsbeträge mittels der Karte bezahlen möchte, die seinen…

Weiterlesen… Unsere Top 5 der besten Kreditkarten mit Guthabenverzinsung vorgestellt